あなたは「メティス(Metis Grobal Group)のSMRAT-Ⅱ」という海外積立商品を聞いたことがあるでしょうか? メティスが多くの国内業者と提携していることもあり、最近は加入者が増えてきているようです。

ただ、メティスのSMART−Ⅱを契約するのは危険です。なぜなら、一度契約してしまうと、取り返しのつかない事態になる可能性があるからです。

今回は「メティス・SMART-Ⅱを契約してはいけない理由」について解説していきます。メティス・SMART-Ⅱを勧誘されている人は、一度冷静になって考え直してみてください。

もくじ

1、アテナベストの会社概要、歴史、背景

2、メティス・SMART-Ⅱ

・メティス・SMART-Ⅱの概要

・メティス・SMART-Ⅱの手数料

・メティス・SMART-Ⅱのボーナス

・メティス・SMART-Ⅱのポートフォリオ

3、メティス・SMART-Ⅱを契約してはいけない2つの理由

・IFAがアテナベストに固定される

・アテナベストの運用成績が悪い

4、メティス・SMART-Ⅱを勧めてくる業者を信用してはいけない

5、メティス・SMART-Ⅱはネットワークビジネス的に広まっている

6、まとめ

7、YouTube動画はこちら!

アテナベストの会社概要、歴史、背景

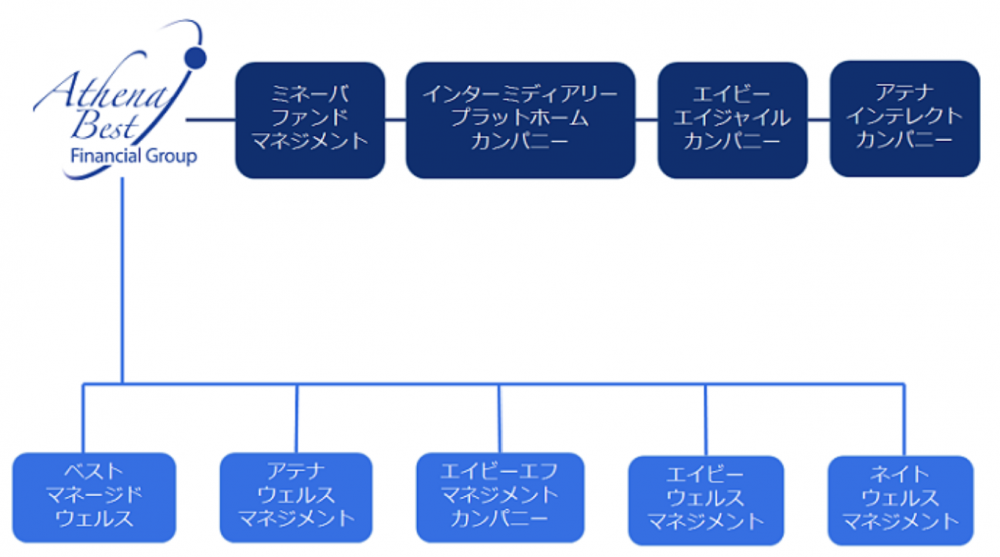

はじめにメティス(Metis Grobal Group)の親会社である「アテナベスト(Athena best Financial Group)」について紹介していきます。

設立:2007年

受賞歴:香港優良企業TOP100、リーダーズチョイスアワード2020など

業務内容:資産運用サービス、ファイナンシャルプランニングサービス、ファイナンシャルプラットフォームサービス、リテール向けサービスなど

ライセンス

香港保険ブローカー協会

香港証券先物取引委員会

香港強制積立金制度管理局

英領ヴァージン諸島金融サービス委員会

マレーシアラブアン金融サービス庁

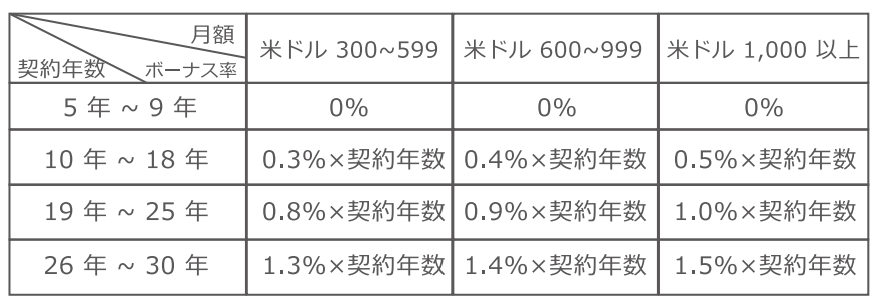

アテナベストは香港にあるIFA(Independent Financial Adviser)です。

IFAとは、独立系ファイナンシャルアドバイザーと呼ばれる投資会社のことです。通常は運用業務がメインになります。

ただ、アテナベストはIFAであるにも関わらず、メティス(Metis Grobal Group)という信託会社を設立し、「SMART-Ⅱ」という金融商品を作り出したのです。

メティス(Metis Global Group)

主企業:メティス・香港、メティス・クック諸島

格付け:AA+(S&P:Standard&Poors)

顧客の資産管理:DBS銀行(シンガポール)

監査法人:EY(アーンストアンドヤング)

受賞歴:ブルームバーグ・信託サービス最優秀賞(2019年、2020年、2021年)

※ SMART-Ⅱの他に、インテリジェンスやブライトといった金融商品もあります

その背景には、「RL360゜やインベスターズトラストなどの海外金融機関に利益を取られることなく、自社グループですべての利益を確保したい」というアテナベストの狙いがあったのです。

メティス・SMART-Ⅱ

メティス(Metis Grobal Group)のSMART-Ⅱは、他の海外積立商品と商品構造がほぼ同じです。ただ、運用を行うIFAはアテナベストに限られます。

そのため、アテナベストの運用成績が悪くても、他のIFAに切り替えることができないのです。これは決定的なリスクになります。

実際にはいくつかのポートフォリオを選択できますが、そのポートフォリオを用意するのもアテナベストになるので、リスクが高いことは間違いありません。

メティス・SMART-Ⅱの概要

・積立期間

5~30年

※1年単位で選択可能

・契約者数

最大2名

・契約可能年齢

18~75歳

・積立年齢制限

満81歳の誕生日まで

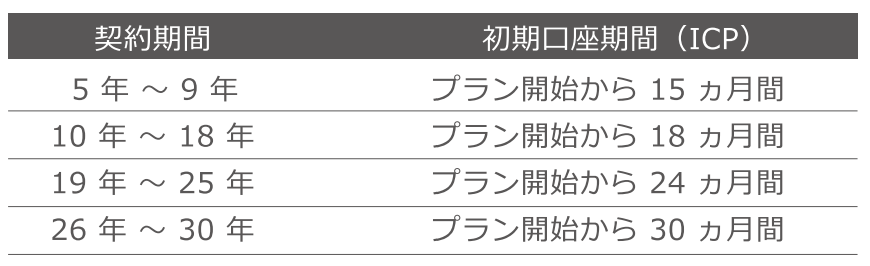

・初期口座期間

15~30ヶ月(積立期間により変動する)

※下図参照

・満期受取金

時価総額(積立金+運用益+初期ボーナス+ロイヤリティボーナス+プラン費還元)

・支払方法

クレジットカード(VISA、Master Card、AMEX、DINERS、UNIONPAY)⇒香港ドル

ユニオンペイ⇒人民元

BSI香港内自動送金⇒香港ドル

JPY銀行自動引き落とし⇒日本円

海外送金⇒日本円、米ドル、ユーロ、香港ドル、オーストラリアドル、人民元

・積立通貨

日本円、米ドル、ユーロ、香港ドル、オーストラリアドル、イギリスポンド、スイスフラン

※支払方法によって積立通貨が決まる

・積立頻度

月払い、四半期払い、半年払い、年払い

・最低積立金額

日本円:30,000円

米ドル:300ドル

ユーロ:300ユーロ

香港ドル:2,400香港ドル

オーストラリアドル:300オーストラリアドル

人民元:2,100元

※積立年数が10年未満の場合は上記金額の2倍になる

・プラン最低維持額

3,000ドル(他通貨は同等額)

・譲渡

プラン維持期間内にいつでも可能 ※譲受人は18歳以上

・減額

初期口座期間終了後に申請可能

・取り崩し

初期口座期間終了後、プラン最低額を維持することを条件に申請可能

※一度の取り崩し金額は1,000ドル(他通貨は同等額)以上

・積立停止

初期口座期間終了後、プラン最低額を維持することを条件に申請可能

※初期口座期間後、24ヶ月以上積立停止の場合に、初期口座の時価総額に対して毎月0.02%の手数料がかかる

・解約

いつでも申請可能 ※初期口座の時価総額に対して解約手数料がかかる

※下記画像参照

メティス・SMART-Ⅱの手数料

「メティス・SMART-Ⅱ」では下記の手数料が発生します。

・プラン費

米ドル:7米ドル(他通貨は同等額)を毎月徴収

・初期口座管理手数料

初期口座の時価総額×0.52%を毎月徴収

・管理手数料

時価総額×0.12%を毎月徴収

・信託報酬

貯蓄口座の時価総額×1%を年に一回徴収

・クレジットカード手数料

1% ※AMEXのみ3%

・一括投資手数料

一括投資額×5%

この中で、なぜ徴収されるのかよく分からない手数料が「クレジットカード手数料」です。通常であればこのような手数料は発生しません。

例えば、「RL360゜のRegular Savings Plan」と「インベスターズトラストのエボリューション」などの海外積立商品は、クレジットカード手数料がかかりません。

このような手数料体系を取っていることからも、メティスの企業体制に疑問が浮かびま。

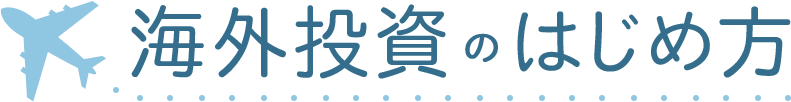

手数料一覧表

下記の表は、メティス・SMART-Ⅱにかかる手数料率を示しています(ボーナス加算後)。

例えば、毎月の積立額が60,000円で、積立期間が25年の場合、手数料率は1.848%です。一見すると安いように思えますが、そのようなことはありません。

なぜなら、上記の手数料一覧表には信託報酬が含まれていないからです。そのため、毎月の積立額が60,000円で、積立期間が25年の場合でいうと、実際の手数料率は2.848%になります。

これでは「RL360゜のRegular Savings Plan」や「インベスターズトラストのエボリューション」よりも高くなってしまいます。メティス・SMRAT-Ⅱは手数料面においてもあまりメリットはありません。

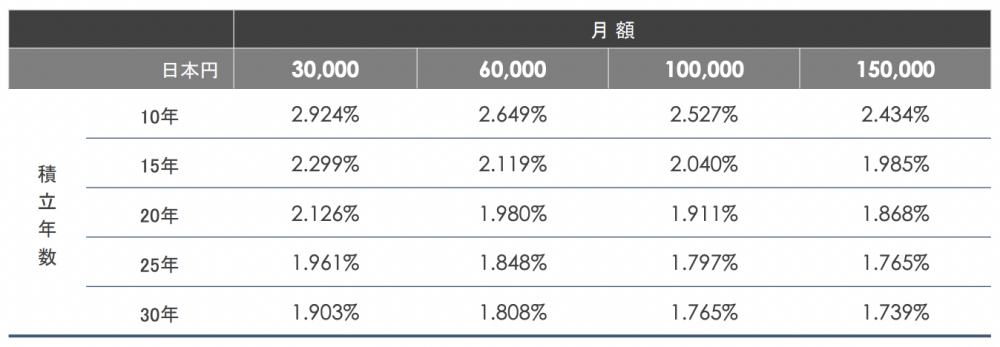

メティス・SMART-Ⅱのボーナス

・初期口座期間の積立金×ボーナス率

※ボーナス率は下図参照

・ロイヤリティボーナス

(直近5年間の積立金額-取崩金額)× 1%

※10年目から5年ごとに発生する

※ロイヤリティボーナスは貯蓄口座に積み立てられる

・プラン費還元

プラン開始から10年間、積立金の滞納および停止がなかった場合、今までに支払ったプラン費が貯蓄口座に還元される。

※契約年数が10年以上の場合に適用される

メティス・SMART-Ⅱのポートフォリオ

メティス・SMART-Ⅱはポートフォリオを選べるようになっています。具体的には下記のポートフォリオが該当します。

・ABFストラテジックポートフォリオ

・ETFシステマチックトレーディングポートフォリオ

・Harvestダイナミックナビゲーターポートフォリオ

・金現物ポートフォリオ

・JPモルガンエバーグリーンポートフォリオ

・マンインベストメンツポートフォリオ

・ブラックロックグローバルアロケーションポートフォリオ

・ABF スターポートフォリオ

・パシフィックインデックスポートフォリオ

・グローバルアクティブリターンポートフォリオPro

中には運用成績が良いポートフォリオもあります。そのポートフォリオを選んでおけば無難だと思いますが、将来的にどうなるかは分かりません。

もし運用成績が悪くなった場合、他のポートフォリオに切り替えることができますが、いずれにしろアテナベストが選んだポートフォリオに限られます。

そもそもの話なのですが、アテナベストは運用成績が悪いことで有名です。そのため、上記のような運用成績が良いポートフォリオ(アテナベストの運用ではありません)を用意することで、見栄えを良くしようとしていることが推察されます。

メティス・SMART-Ⅱを契約してはいけない2つの理由

商品としては粗悪なわけではありませんが、やはりメティス・SMART-Ⅱを契約するのはやめておいた方がよいでしょう。なぜなら、下記の2つの理由があるからです。

理由1、IFAがアテナベストに固定される

通常の海外積立商品であれば、運用会社であるIFAを選ぶことができます。運用成績や顧客対応など、いくつかの選定基準を検討し、香港に数百社あるIFAの中から、自分にとってベストなIFAを選ぶのが普通です。

ところが、メティス・インテリジェンスのIFAはアテナベストに固定されます。他のIFAを選ぶことができないのです。

なぜなら、メティスはアテナベストが設立した投資会社だからです(上図の海外金融機関がメティスに当たります)。つまり、メティスが顧客の獲得を、アテナベストが運用を行うという図式です。せっかく獲得した顧客を、他のIFAに逃がすようなことはしません。

ただ、IFAを切り替えることができないというのは決定的なリスクです。どのような状況になってもアテナベストと心中するしかないからです。

理由2、アテナベストの運用成績が悪い

メティス・インテリジェンスではIFAがアテナベストに固定されます。これでアテナベストの運用成績が良ければ問題ありませんが、実際はかなり悪いです。

アテナベストの運用成績は過去13年で2〜3%程度という低い利回りになっています(金融商品や運用方針によって異なります)。これは香港のIFAの中で最低クラスの運用成績です。

実際は上記でお伝えしたポートフォリオを選ぶので、アテナベストの運用成績が直接関係してくるわけではありません。ただ、ポートフォリオを選ぶのはアテナベストなので、実際は運用しているようなものなのです。

アテナベストの詳細については下記の記事やYouTubeで解説しているので、参考にしてみてください。

メティス・SMART-Ⅱを勧めてくる業者を信用してはいけない

メティス・SMART-Ⅱを勧めてくる業者を信用してはいけません。「IFAがアテナベストに固定される」、「アテナベストの運用成績が悪い」という理由があるにも関わらず勧めてくるということは、業者の都合があるということです。

ほとんどの場合、その業者とアテナベスト(およびメティス)には深い繋がりがあります。おそらく報酬面も優遇されているのでしょう。

ただ、それは業者の都合を押し付けているに過ぎません。顧客のことを考えて勧めているわけではないのです。これで他の海外金融商品も提案してくれはよいですが、実際はそのようなことはほとんどありません。

自分達の都合でメティス・SMART-Ⅱのようなリスクが高すぎる商品を勧めてくる業者を決して信用してはいけません。

メティス・SMART-Ⅱはネットワークビジネス的に広まっている

メティス・SMART-Ⅱはネットワークビジネスのように広まっています。金融のプロではなく、一般人が広めているのが現状なのです。

そのため、先程述べたように自分の都合を優先して勧めてくるのです。

信頼できる正規代理店であれば、メティス・SMART-Ⅱを勧めることはありません。もっと優良な海外金融商品があるからです。

下記の基準を満たしていれば信頼できる正規代理店といえるので、代理店選びの参考にしてみてください。

・複数の海外金融機関・IFAと直接業務提携している

・FPおよび証券外務員の資格を有している

・海外投資のデメリット、リスクをきちんと説明してくれる

・海外金融商品のデメリット、リスク、手数料をきちんと説明してくれる

・担当者自身が海外投資を実践している

まとめ

今回はメティス・SMART-Ⅱについて、業界の裏話も含めて詳しく解説してきました。

「IFAがアテナベストに固定される」、「アテナベストの運用成績が悪い」というのは決定的なリスクになります。また、「業者の都合で勧めている」という裏事情もあります。

私の知り合いにメティス・SMART-Ⅱを契約していた人がいましたが、いつまで経っても運用成績が上がらず、解約してマイナス100万円の損失を被りました。このような事例が身近にあることからも、やはりメティス・SMART-Ⅱは粗悪な商品に思えてしまいます。

あなたもメティス・SMART-Ⅱの被害者にならないよう十分に気を付けてください。もしすでに契約して困っているということであれば、下記フォームよりお気軽にお問い合わせください。