海外生命保険は国内生命保険に比べて圧倒的に利回りが高いです。その中でも、最高の利回りを誇る商品として『サン・ライフのStellar(ステラ)』が発売されました。

Stellar(ステラ)の資産増加率や死亡保険金は他の海外生命保険の中でも群を抜いています。もちろん、国内生命保険とは比較になりません。

今回は「サン・ライフのStellar(ステラ)」について徹底解説していきます。将来の資産形成や子どもへの財産継承を検討している人はぜひ参考にしてみてください。

もくじ

1、海外生命保険の仕組み

2、サン・ライフ

・サン・ライフの会社概要、歴史、背景

3、Stellar(ステラ)の概要

4、シミュレーション

5、Stellar(ステラ)の運用の特徴

6、リージェントプライム(Regent Prime)、リージェントエリート(Regent Elite)の違い

・経営母体

・運用利回り

7、海外生命保険の注意点

・途中解約で損をする可能性がある

・契約することにリスクがある

8、海外生命保険の契約方法

9、まとめ

10、YouTube動画はこちら!

海外生命保険の仕組み

海外生命保険の仕組みは国内の生命保険と同じです。契約しているのが「海外の生命保険会社」というだけで、仕組み的には大きな違いはありません。

保険料を支払うことで、死亡時や高度障害時に(遺族などが)保険金を受け取れます。また、死亡しなかった場合など、保険金の支払条件に当てはまらなかった場合は、解約返戻金を自分で受け取ることもできます。

ただ、前述のとおり「死亡保険金額」や「解約返戻金額」は海外生命保険の方が圧倒的に大きいです。

外為法(外国為替および外国貿易法)があるため、海外生命保険についてはあまり知られていませんが、私たちにとっては非常にメリットの大きい保険なのです。

※外為法(外国為替および外国貿易法):日本と外国との間の資金や財(モノ)・サービスの移動などの対外取引や、居住者間の外貨建て取引に適用される法律。海外金融商品の契約や購入は問題ないが、宣伝、勧誘などは規制されている

サン・ライフ

海外の生命保険会社の中で、日本で最も知名度が高いのが、「サン・ライフ」です。サン・ライフは世界的な保険会社で、その規模は国内最大手の日本生命を超えています。

サン・ライフの会社概要、歴史、背景

・カナダのトロントに本社を構える大手保険会社

・1865年に創業

・1892年に香港支店を設立

・カナダ、アメリカ、イギリス、アイルランド、香港、フィリピン、日本、インドネシア、インド、中国、オー ストラリア、シンガポール、ベトナム、マレーシア、バミューダなど、世界27カ国に拠点がある

・トロント証券取引所、ニューヨーク証券取引所、フィリピン証券取引所に上場している

・ コーポレートナイツ社(カナダにある経済専門誌の出版社)が発表している「Global 100(世界で最も持続可能な 100社)」に13年連続でランクインしている(2017年時点)

※北米の保険会社では唯一入賞

・従業員数は5万人以上

・預かり資産額は1兆1,000億カナダドル(約87兆円)を超える

※国内最大手の「日本生命保険」の預かり資産は約67兆円

・最低事業継続資本・余剰要件は毎年200%を超えている

※カナダの金融機関監督庁は150%を維持するよう求めている

【格付け機関の評価】

・AM Best A+

・MOODY’S Aa3

・STANDARD&POOR’S AA

・DBRS AA

※日本国内で同等の評価を受けているのは「メットライフ生命保険」の(2017年時点)

日本人であればオフショア地域の拠点である「サン・ライフ香港」と契約することが多いです。通常であれば香港で契約手続きを行わなければなりませんが、投資顧問会社などを経由すれば国内で契約することが可能です。

Stellar(ステラ)の概要

・契約

日本国内で契約可能

・商品概要

死亡保障のある終身保険

※「資産を増やす」ことに重点を置いているので、死亡保障額は他の海外生命保険より小さい

・支払期間

全期前納、2年

・保障期間

被保険者が1人の場合:120歳になるまで

被保険者が2人の場合:年齢の低い被保険者が120歳になるまで

※被保険者を変更すると、保証期間は新たな「被保険者が128歳になるまで」に延長される

・契約者数

1名

※ 契約者の変更が何度でも可能

・最大被保険者数

2名

※ 被保険者の変更が何度でも可能

※ 新しい契約者が親族ではない場合、妥当な理由が必要になる

※ 次の被保険者を事前に指定できるため、ポリシーは被保険者の死亡によって失効せずに継続できる

・契約可能年齢

0〜75歳

・死亡保障金額

保険金額の100% + 利息を含むリバージョナリーボーナス + ターミナルボーナス

・解約返戻金額

確定キャッシュバリュー + 利息を含むリバージョナリーボーナスのキャッシュバリュ ー + ターミナルボーナスのキャッシュバリュー

・満期受取金額

保険金額の100% + 利息を含むリバージョナリーボーナス + ターミナルボーナス

※ 死亡保証金額、解約返礼金額、満期受取金額については、下記のシミュレーションもご覧ください

・支払方法

クレジットカード(VISA、Master Card)

Wise

BSO香港内自動送金

海外送金

・積立通貨

米ドル

・積立頻度(全期前納、2年の間で、「どのような頻度で積み立てるか」ということ)

月払い、半年払い、年払い

※ 全期前納払いも可能

・最低保険金額

2年払い:10,000米ドル/年

※全期前納払いの場合は20,000ドル

・身分証明書

パスポート、香港入国ステッカー

・住所証明書 ※いずれか一つ

運転免許証、公共料金証明書、住民票、銀行・クレジットカード明細書

・譲渡

譲渡人および譲受人が香港に来航することで譲渡可能

※ 現在の被保険者が18歳未満の場合:両親もしくは法定後見人

※ 現在の被保険者が18歳以上の場合:配偶者、両親、兄弟、子供など

・減額

いつでも申請可能

※ 減額に伴い、保証金額、リバージョナリーボーナス、ターミ ナルボーナス、確定キャッシュバリューも下がる

・取り崩し

利息を含むリバージョナリーボーナスのキャッシュバリューはいつでも取崩申請可能

・停止

不可

※ 未払い金が発生し31日以内に解消されない場合、自動的に契約者貸付の利用限度額があれば適用される。利用限度額がなければ強制解約となる

・解約

いつでも申請可能

※ 早期解約する場合、元本割れのリスクがある

・健康診断

不要

※資産形成に特化した保険のため

※200万USD(約2億円)以上の場合は必要

シミュレーション

続いて、「Stellar(ステラ)」のシミュレーションを紹介していきます。

【被保険者】

年齢:0歳

性別:男

【保険料総額】

100,000ドル(「1ドル=100円」で1,000万円)

SURRENDER VALUE(解約返戻金)

10年目:124,299ドル

20年目:271,396ドル

30年目:544,646ドル

⏬

80年目:20,869,469ドル

90年目:43,216,735ドル

100年目:86,621,687ドル

※「DEATH BENEFIT(死亡保険金)」は「SURRENDER VALUE(解約返戻金)」と同額です

上記のシミュレーションでは、解約返戻金が10年ごとに資産が2倍になっているというのがお分かりいただけると思います。

「本当にこんなに増えるの?」と思われるかもしれませんが、株式と債権をバランスよく運用していくことで、このような資産増加が見込まれています。

【ステラ(Stellar)のポートフォリオ】

株式:債券 = 50%:50%

前述のとおり、サン・ライフは世界的な大手保険会社です。その会社の運用が大きく失敗することはまずあり得ないでしょう。

そして、Stellarは被保険者を何度でも変更することができます。親から子どもへ、子どもから孫へと財産を継承することができるのです。

孫の代になる頃にはかなりの資産額になっていることが想定されます。Stellarは「後世に資産を残したい」と考えている人のニーズを満たす保険なのです。

Stellar(ステラ)の運用の特徴

上記のシミュレーションでお示ししたとおり、Stellarの運用利回りはかなり良いです。それではいったいどのようにしてこれほどのパフォーマンスを残しているのでしょうか?

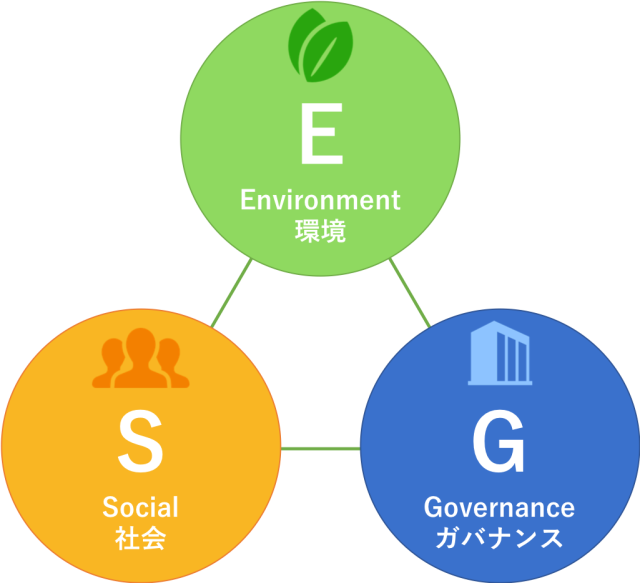

その答えは「ESG投資」にあります。

引用元:ESG Times

ESG投資とは、「ESG(Environment:環境、Social:社会、Governance:ガバナンス)に配慮した企業に対する投資」のことです。

再生可能エネルギーや電気自動車、社会インフラなどに関連する企業が投資先に該当します。

企業が長期的に安定した成長を目指すためには、ESGに取り組むことが非常に重要とされています。実際に「ESGファンド」は長期投資において高いパフォーマンスを残しています。

特に直近の3年、5年、10年のパフォーマンスはMSCI Worldを上回っています。

※MSCI World:日本を含む主要国の株式を対象とした指数。先進国23カ国に上場する大・中型株を対象にしており、1,631銘柄で構成されています。

このような投資基盤を築くことで、長期的に資産を増やし続けることができるのです。

リージェントプライム(Regent Prime)、リージェントエリート(Regent Elite)との違い

高利回りの海外生命保険として有名なのが「FTLifeのリージェントプライム(Regent Prime)、リージェントエリート(Regent Elite)」です。利回りの高さが人気の要因となり、日本人の加入者も増えてきました。

Stellarはこれらの商品に対抗する形でリリースされました。ここでは「Stellarとリージェントプライム・リージェントエリートの違い」について解説していきます。

1、経営母体

経営母体がしっかりしていると評価されているのは「サン・ライフ」です。

サンライフは世界有数の生命保険会社であり、預かり資産額は87兆円です。これは国内最大手の日本生命保険を上回る資産額です。

また、NBA(National Basketball Association)の優勝チーム(ラプターズ:2019年)で、NIKEと共にスポンサーになっています。

FTLifeも大手資本の傘下なのですが、経営母体が何度か変わった過去があります。海外生命保険業界でより高い信頼を得ているのはサンライフなのです。

2、運用利回り

運用利回りは同じくらいです。どちらを選んでも大きな違いはありません。

「リージェントプライム(Regent Prime)、リージェントエリート(Regent Elite)」の利回りについて詳しく知りたい場合は、下記の記事をご参考ください。

海外生命保険の注意点

海外生命保険はメリットの大きい保険ですが、契約する際に注意しなければならないことがあります。

1、途中解約で損をする可能性がある

海外の生命保険でも途中で解約すると損をすることがあります。これは日本の生命保険と同様です。

Stellarの場合は7年経たないうちに解約すると損をすることになります。

ただ、その間に万が一のことがあれば保険金がおりますし、7年以上の年数が経過すれば解約返戻金が元本に達します。日本の保険と同じデメリットでも、条件は海外生命保険の方が圧倒的に良いのです。

2、契約することにリスクがある

海外の保険に加入すると、保険業法に抵触する可能性があります。

保険業法186条文(日本に支店等を設けない外国保険業者等)

① 『日本に支店等を設けない外国保険業者は、日本に住所若しくは居所を有する人若しくは日本に所在する財産又は日本国籍を有する船舶若しくは航空機に係る保険契約を締結してはならない。ただし、同項の許可に係る保険契約については、この限りでない。』

② 『日本に支店等を設けない外国保険業者に対して日本に住所若しくは居所を有する人若しくは日本に所在する財産又は日本国籍を有する船舶若しくは航空機に係る保険契約の申込みをしようとする者は、当該申込みを行う時までに、内閣府令で定めるところにより、内閣総理大臣の許可を受けなければならない。』

要約すると、「日本人は海外の保険会社と保険の契約をしてはならない。もし、契約をする場合は内閣総理大臣の許可を受けなければならない」ということになります。

ここでのポイントは「保険の契約」ということです。保険会社と契約する場合、積立商品(投資信託)はOKですが、保険商品はNGということになります。

もしこの業法に違反した場合は、保険業法337条により、「50万円以下の過料(罰金)」を払わなくてはなりません。

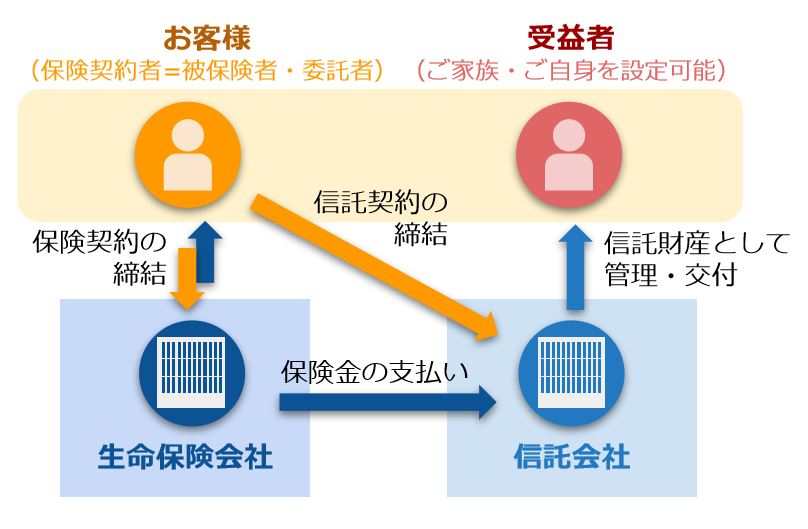

ただ、信託会社を経由すれば、合法的に海外生命保険に加入することができます。詳しいやり方について、下記で述べていきます。

海外生命保険を契約する方法

海外保険商品でも、信託会社を経由すれば契約することができます。全体像としては以下のとおりです。

上図のとおり、信託会社と信託契約を交わします。このようにすると、信託会社の信託口座(本人の口座)が保険会社と保険契約したことにはなります。

その後、信託会社から保険契約を譲渡され、顧客は保険契約を手に入れることになります。

ただ、これは保険業法の網目を縫ったやり方です。投資顧問会社でないと、対応できない場合が多いです。

ただ、今後はどのようになるか分からないので、注意が必要です。代理店に確認しながら、合法的に契約するようにしましょう。

まとめ

今回は「サン・ライフのStellar(ステラ)」について解説してきました。

「FTLifeのリージェントプライム(Regent Prime)、リージェントエリート(Regent Elite)」とかなり似た保険商品なので選択に迷うと思いますが、Stellarを選んだ方が間違いはないと思います。

理由は「サン・ライフの経営母体の安定性」にあります。超長期運用になるので、運用の基盤はできるだけ安定している保険会社を選びましょう。

「老後の資産形成を行いたい」、「子どもに資産を残したい」、「まとまったお金があるから運用したい」という人はサン・ライフのStellar(ステラ)を検討してみてはいかがでしょうか?